Московский государственный университет им. М.В. Ломоносова (кафедра социокультурного проектирования и развития территорий, профессор)

Москва, г. Москва и Московская область, Россия

Представлены результаты анализа крупнейших мировых фондовых индексов в начале февраля 2018 г. Предложены прогнозные оценки ожидаемых макроэкономических изменений на мировом и отечественном финансовом рынке в 2018 г. с учетом банковских циклов К. Жугляра. Выполнены прогнозные оценки влияния на национальную экономику в 2018 г. внешних и внутренних рыночных тенденций. Выделены основные проблемы обеспечения эффективного развития российской экономики в предстоящий период.

возможности проявления, финансовый кризис, 2018 г.

Введение

При оценке ближайших перспектив развития мировой и национальной экономики в условиях обилия меняющихся факторов всегда возникает вопрос о том, – каков будет тренд движения?

С одной стороны, МВФ прогнозирует рост мировой экономики в 2018 на 3,7% [8].

С другой стороны, значительное падение большинства крупнейших фондовых индексов (табл. 1), произошедшее в начале февраля 2018 г., всполошило мировой рынок вопросом – а не является ли это началом нового мирового кризиса?

Таблица 1

Уровень падения крупнейших фондовых индексов, произошедших в период 5-6 февраля 2018 г.

№ |

Название фондового индекса |

Уровень падения индекса |

1 |

Hang Seng |

-5,1% |

2 |

Topix |

-5,0% |

3 |

Dow Jones |

-4,9% |

4 |

Nikkei 225 |

- 4,73% |

5 |

S&P |

-4,0% |

6 |

Nasdaq |

- 3,8% |

7 |

EURO STOXX 50 |

- 3,6% |

8 |

CAC 40 |

- 3,5% |

9 |

Shanghai index |

- 3,35%, |

10 |

FTSE 100 |

- 2,5% |

11 |

DAX |

-2,37% |

12 |

РТС |

- 2,06% |

Одной из основных причин столь сильного падения большинства крупнейших мировых фондовых индексов в начале февраля 2018 г. без сомнений является смена главы Федеральной резервной системы США.

Очевидно, что любая смена руководства (даже еще только предполагаемая, сопровождающаяся риторикой о будущих перспективах) ментально связана с пониманием тех, на ком указанная смена может сказаться, что точно такой же, как раньше, управляемая система (в данном случае американская финансовая система) точно не останется.

Все участники рынка хорошо понимают, что тот набор проблем, который достался новому руководителю ФРС США, Джерому Пауэллу, слишком велик. Понятно также, что определенные попытки разрешения этих накопившихся проблем, безусловно, будут предприняты. Но вот уверенности в том, что новый руководитель ФРС с этими проблемами справится успешно, у большинства участников рынка точно нет.

Не случайно, сразу после «смены караула» в ФРС «индекс страха» Уолл-стрит – VIX – подскочил сразу на 104%, достигнув максимума, который последний раз наблюдался в августе 2015 г.

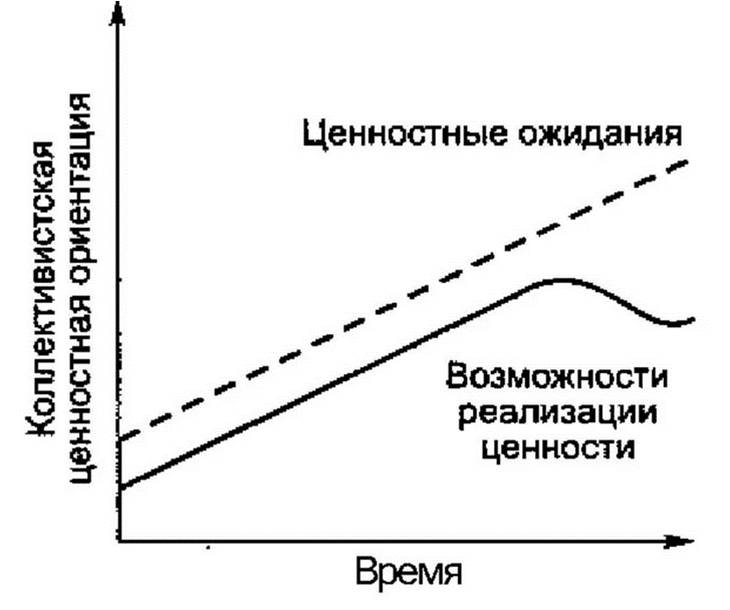

Если воспользоваться применительно к ситуации, сложившейся на мировом финансовом рынке в начале февраля 2018 г., моделью депривации Д. Дэвиса (J-моделью), традиционно используемой для описания переходных процессов [2] в социальных системах, то можно утверждать, что момент смены руководителя ФРС США охарактеризовался для участников рынка резким ростом разрыва между теми ценностными ожиданиями, которые поддерживало у них старое руководство ФРС во главе с Джанет Йеллен, и оценкой возможностей реализации этих ценностей с приходом Джерома Пауэлла (рис. 1).

Рис. 1. Модель депривации Д. Дэвиса (J-модель)

В результате переоценки ценностей (стоимости активов), выразившейся в существенном падении стоимости акций Amazon, Apple, Berkshire Hathaway, ExxonMobil, Facebook, Google, Microsoft,Wells Fargo потеряли всего лишь за одни февральские сутки около $40 млрд своей рыночной капитализации.

Всего же за первые несколько дней февраля 2018 г., по оценкам американского телеканала новостей бизнеса CNBC, американские компании потеряли более $1 трлн своей рыночной капитализации.

Нельзя не отметить, что в падение крупнейших фондовых индексов США внес весомый вклад мультипликативный эффект от двух однонаправленных событий.

С одной стороны, речь идет о «сверхплановом» росте почасовой оплаты труда в США, который в январе 2018-го г. на 0,3% превысил ожидаемый уровень (+2,6%).

С другой стороны, число новых рабочих мест, согласно данным Министерства труда США, в январе 2018-го г. выросло на 200 тыс. против ожидаемых 180 тыс.

Очевидно, что такой мультипликативный эффект сам по себе разгонял инфляцию в американской экономике в начале года, а в сочетании с ожиданием повышения ФРС базовой процентной ставки (которая, к слову, уже повышена 21 марта 2018 г. на 0,25 процентных пункта – до 1,5–1,75%.) еще больше усилили инфляционные ожидания. В целом же, в 2018 г. предполагается, что данный индикатор стоимости заемных средств в США претерпит три подъема.

Тот факт, что именно события в США в очередной раз выступили в качестве эпицентра паники на площадках крупнейших фондовых индексов вполне закономерно. Напомним, что по итогам 2017 г. ВВП США превышает ВВП других стран:

– Китая – в 1,57 раза;

– Японии – в 4,27 раза;

– Германии – в 5,37 раза;

– Великобритании – в 6,68 раза;

– Франции – в 7,60 раза;

– России – в 15,21 раза.

Многие эксперты справедливо отмечают, что объективных причин фундаментального характера для падения крупнейших фондовых индексов в феврале 2018 г. не было.

В то же время нельзя не отметить, что совпавшие во времени события – смена руководителя ФРС, инфляционные ожидания в экономике США плюс жесткая риторика Дональда Трампа относительно внешней торговли с главными мировыми конкурентами – Китаем и ЕС, не могли не остаться незамеченными рынком.

Но корректировка ценностных ожиданий относительно возможностей их реализации, согласно модели депривации Д. Дэвиса (рис. 1), применительно к финансовой системе страны, имеющей крупнейшую экономику в мире, рано или поздно должна была произойти.

При всей звучности падения индекса Dow Jones, как главного фондового индекса США (более 1500 пунктов) относительный уровень этого падения 5 февраля 2018 г. (-4,90%) по сравнению с падением, например, 19 октября 1987 г. (-22,61%), 28 октября 1929 г. (−12,82%), 18 декабря 1899 г. (−8,72%) или, например,15 октября 2008 г. (−7,87%) не столь велик.

После маятниковых корректировок ценностных ожиданий индекс Dow Jones, равно как и другие крупнейшие фондовые индексы, примут стабильные значения. А это означает, что повторения истории мирового финансового кризиса 2008 г. в 2018 г. в связи с вышеперечисленными признаками явно не будет.

Следует признать, что масла в огонь обвала крупнейших индексов в начале февраля 2018 г. подлило повышенное внимание ФРС к банку Wells Fargo – самому крупному инвестору на рынке США. Махинации сотрудников Wells Fargo, которые в погоне за выполнением плана открывали счета на имя клиентов без их ведома и завышали стоимость кредитов, привели к тому, что ФРС в качестве программы минимум запретила Wells Fargo наращивать размеры балансовых активов, а также потребовала замены ряда членов совета директоров. После этой истории котировки одного из крупнейших банков США сразу обвалились на 10%, что не могло не отразиться на динамике фондовых индексов. В качестве программы максимум можно рассматривать вариант выявления ФРС других существенных нарушений банка Wells Fargo, что может привести Wells Fargo к банкротству. Вот тогда Wells Fargo (5-е место в рейтинге крупнейших компаний мира Forbes за 2017 г.) может волне повторить роль запала в бомбе мирового финансового кризиса, которую в 2008 г. сыграл Lehman Brothers.

В этом случае падение крупнейших мировых фондовых индексов по принципу домино практически гарантировано. Однако сегодня вероятность такого события в мировом масштабе достаточно низка.

На произошедшее в феврале 2018 г. падение крупнейших мировых индексов, кроме того, оказал влияние ажиотаж вокруг постоянно растущих, но необеспеченных бюджетных расходов США. Чтобы сбить артериальное давление, возникающее при мысли о росте национального долга, игроки на рынке ожидаемо активизируют продажи.

Демократы и республиканцы, поделившие в США симпатии электората практически поровну ожидаемого в таких условиях, играют друг у друга на нервах, создавая интригу по поводу решения вопроса об очередном поднятии верхнего предела госдолга страны. Крупные рыночные игроки прекрасно понимают, что в случае отрицательного решения вопроса о поднятии потолка госдолга, США ожидает дефолт.

Хотя все прекрасно понимают и то, что ставить на кон мировую гегемонию доллара, продолжающуюся долгие десятилетия, в угоду сбалансированности национального бюджета никто не будет.

Так что за стабильность крупнейших фондовых индексов, исходя из перечисленных факторов, переживать не приходится.

Единственным реальным фактором, который в ближайшее время может спровоцировать мировой финансовый кризис, это вероятный обвал на рынке криптовалют [6, 7], которые Ховард Маркс поставил в один ряд с такими крупнейшими аферами в мировой истории, как тюльпаномания (1637 г.), Компания Южных морей (1720 г.) и доткомомания (2000 г.) [5].

Гораздо более сложные проблемы ждут в 2018 г. российскую экономику [4]. Хотя и здесь первопричины традиционны и предсказуемы.

Во-первых, это исчерпание Резервного фонда (с 2018 г. присоединен к Фонду национального благосостояния) и сокращение Фонда национального благосостояния (ФНБ). На 1 марта 2018 г. размер ФНБ в долларах США по сравнению с размером на 1 марта 2017 г. сократился на 8,5%, а по сравнению с размером на 1 марта 2011 г. на 27%.

Во-вторых, это фактическое отсутствие благоприятного инвестиционного климата [3]. Законы вселенной изменить невозможно. До тех пор, пока в стране будет сохраняться и даже наращиваться область высокого давления на финансы, ветер инвестиций будет перемещать их (инвестиции) в зоны низкого давления, то есть в другие страны. Ветер этот достаточно устойчив. Достаточно вспомнить, что последний раз приток капитала в страну превышал его отток в 2007 г.

В-третьих, это отсутствие четких стратегических планов направления этих инвестиций в реальном секторе экономики. Достаточно вспомнить, что объекты сегодняшней гордости национальной экономики, например, металлургические заводы (Магнитогорский, Липецкий, Челябинский, Новокузнецкий, Норильский) – были созданы в годы первой пятилетки плановой экономики СССР (1928–1932 гг.) [1].

Сегодня подобных планов и проектов у МЭР и экономического блока правительства в целом и близко нет.

Если инфраструктурные проекты в виде строительства стадионов для чемпионата мира по футболу и моста в Крым сегодня назвать можно, то структурных проектов, связанных как с развитием реального сектора экономики, сегодня просто нет.

Планы же развития национальной экономики сегодня сведены:

– к увеличению акцизов на топливо;

– к планируемому росту тарифов ЖКХ;

– к обсуждению процента увеличения налогов с физических лиц;

– к рассмотрению вопроса о введении налога с торгового оборота;

– к обсуждению отмены 10-ти процентной льготной ставки НДС;

– к планируемому увеличению пенсионного возраста

– и т.д.

Очевидно, что ни одна из этих мер не будет способствовать не только ускорению роста национальной экономики, но и росту российской экономики как таковому.

В условиях сокращения покупательной способности населения (спроса) при одновременном снижении предпринимательских возможностей (предложения) экономика в угоду сиюминутной задачи пополнения бюджета еще больше потеряет в стратегическом развитии.

Да и краткосрочный успех в экономике увеличением фискальной нагрузки на население и бизнес также не гарантирован.

Наоборот, согласно закономерностям 10-ти летних деловых циклов К. Жугляра, в России в 2018 г. возможно, если исходить из ретроспективного анализа, проявление очередного экономического кризиса финансовой природы (рис. 2).

Рис. 2. Возможность проявления очередного экономического кризиса финансовой природы в России, согласно закономерностям 10-ти летних деловых циклов К. Жугляра, исходя из ретроспективного анализа

При достижении разрыва между ценностными ожиданиями в нашем обществе и оценкой возможностей реализации этих ценностей критического значения – депривации (рис. 1), реализация сценария, представленного на рис. 2, в национальной экономике вполне возможна.

1. Тебекин А.В. Теория менеджмента: учебник. - М.: Кнорус, 2016. - 696с.

2. Тебекин А.В. Методы управления организацией с использованием моделей социологических исследований. // Журнал социологических исследований. - Том 2. - № 3. - С. 1-12.

3. Тебекин А.В. Национальная экономика и политика количественного смягчения. // Журнал экономических исследований. - Том 4. - № 1. - 2018. - С. 1-8.

4. Тебекин А.В. Актуальные проблемы обеспечения экономической безопасности национальной экономики. // Маркетинг и логистика. Выпуск №6(14) за ноябрь-декабрь 2017.

5. Kim, Tae. Billionaire investor Marks, who called the dotcom bubble, says bitcoin is a 'pyramid scheme', CNBC, 26.06.2017.

6. Тебекин А.В. Анализ тенденций развития экономической категории «товар» сквозь призму марксистского содержания и сущности этого понятия. // Маркетинг и логистика. Выпуск №5(13) за сентябрь-октябрь 2017.

7. Тебекин А.В. Об изменениях содержания понятий "товар" и "деньги" с момента издания первого тома "Капитала" К. Маркса. // Журнал экономических исследований. - Том: 3. - №12. - 2017. - С. 1-7.

8. Риски и ошибки: итоги 2017 года в мировой экономике. https://russian.rt.com/business/article/464189-ekonomika-mir-itogi-2017