с 01.01.1998 по 01.01.2019

РУДН (прикладная экономика)

с 01.01.2018 по 01.01.2019

Домодедово, г. Москва и Московская область, Россия

ГРНТИ 06.01 Общие вопросы экономических наук

ГРНТИ 06.39 Наука управления экономикой

ГРНТИ 06.52 Экономическое развитие и рост. Прогнозир-ние и планирование экономики. Экономич. циклы и кризисы

ГРНТИ 06.81 Экономика и организация предприятия. Управление предприятием

ОКСО 38.06.01 Экономика

ББК 6530 Экономика промышленности

ББК 655 Мировая экономика

ТБК 7524 Международное экономическое и торговое право

На сегодняшний день черная металлургия огромную роль в развитии многих отраслей экономики, таких как: энергетика, химическая промышленность, машиностроение, строительства и производство вооружения и военной техники. Таким образом, состояние металлургической отрасли определяет развитие многих отраслей и мировой экономики в целом. В статье приведены результаты исследования современного состояния металлургической отрасли, дана характеристика тенденциям развития мирового рынка стали и его участников.

мировая экономика, мировой рынок стали, черная металлургия, экспорт, торговая война, пошлины

На сегодняшний день черная металлургия огромную роль в развитии многих отраслей экономики, таких как: энергетика, химическая промышленность, машиностроение, строительства и производство вооружения и военной техники. Таким образом, можно констатировать наиважнейшую роль черной металлургии, способствующей повышению конкурентоспособности национальных компаний и росту экономики России в целом.

Производство стали в мире по итогам 2018 года составило почти 1,809 миллиарда тонн, увеличившись на 4,6% [1] по сравнению с уровнем 2017 года. Начавшийся стремительный рост в первой половине 2018 года завершился во второй половине года и произошло заметное замедление темпов роста производства. В 2019 году рост процентных ставок будет препятствовать накоплению запасов и ослабит мировой спрос на сталь. Таким образом, производство стали в 2019 году скорее всего вырастет незначительно - всего на 0,5%.

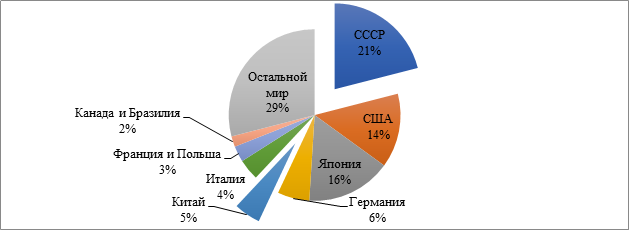

Чтобы лучше понять ситуацию на рынке и динамику происходящих изменений на металлургическом рынке стоит посмотреть на распределение долей рынка 39 лет назад и сравнить эти цифры с актуальной ситуацией. В 1980 году в мире было выплавлено 716 тонн стали и 21% от этого объема приходился на долю СССР, что составляет около 150 миллионов тонн (см. рисунок 1) [1].

Рис.1. Распределение мирового производства стали в 1980 году

За прошедшее время произошли значительные изменения в мировом распределении производства черных металлов, динамика которых показывает уверенное и быстрое увеличение темпов производства стали в Китае.

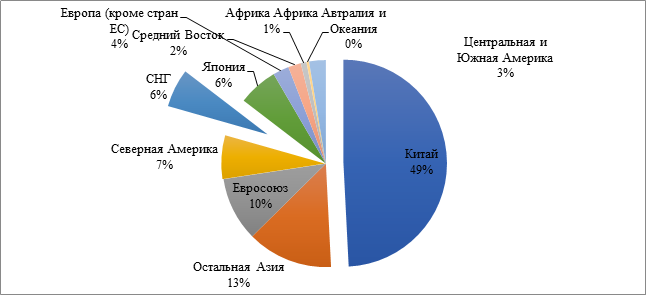

Рис.2. Распределение мирового производства стали в 2018 году

Если в 1980 году в Китае было выплавлено 35,8 млн тонн (приблизительного 5% от общемирового объема), то в 2018 году - 928,264 млн тонн (выше на 6,6% чем в 2017 году). В 2017 году Китай занял первое место в мире с огромным отрывом и этот показатель уже достигал 831,99 млн тонн - приблизительно 49.2 % мирового объема производства стали (см. рисунок 2), из которых на экспорт в 2017 году поступило больше 10 %. В 2018 году Китай закрепил свои позиции.

Помимо бурного развития экономики Китая, стремительному росту китайской металлургии способствует ряд внутренних факторов, которые удерживают достаточно низкую себестоимость производства стали в КНР по сравнению с другими мировыми производителями. В таблице 1 отражено распределение производства стали по странам по странам.

Таблица 1

Показатели производства стали в 2018 году [1]

|

Ранг |

Страна |

2018 (млн. тонн) |

|

1 |

Китай |

928 |

|

2 |

Япония |

104 |

|

3 |

Индия |

106 |

|

4 |

США |

86,7 |

|

6 |

Южная Корея |

72 |

|

5 |

Россия |

71,7 |

|

7 |

Германия |

42,4 |

|

8 |

Турция |

37 |

|

9 |

Бразилия |

34,7 |

|

10 |

Италия |

24,5 |

|

11 |

Франция |

15,4 |

Основанием китайского «металлургического чуда» является очень дешевая рабочая сила. Средняя зарплата китайского металлурга, по данным Metals Consulting International Limited и Bureau of Labor Statistics, составляет лишь около 1,1 долларов США в час (ниже только в Индии). При этом в России аналогичный показатель составляет порядка 2,3 долларов США, в Бразилии –3,2 долларов США, Тайване –6,4 долларов США, Японии –21,7 долларов США, США – 23,8 долларов США. Самые высокие зарплаты в металлургической отрасли в странах Евросоюза (около 30 долларов США в час). Еще одним фактором, позволяющем Китаю снижать себестоимость являются гигантские запасы угля (в отличие от США и ЕС) [1].

Китайская металлургия Китая крайне зависима от растущей цены закупаемой за рубежом железной руды. Собственные запасы покрывают потребности только на половину.

Кроме Китая в топ-5 мировых поставщиков черных металлов вошли Япония (104,328 млн тонн), Европейский Союз (168,9 млн. тонн) и Северная Америка (120,507 млн тонн). Однако, удивительным фактом является то, что несмотря на огромный объем экспорта Европейского союза, он является первым в списке главных мировых импортеров (около 40 млн тонн) [1].

Как заявляет европейская металлургическая ассоциация Eurofer по предварительным данным в 2018 году импорт стали в ЕС увеличился до рекордного уровня – 12 % по сравнению с 2017 годом, опередив темпы роста спроса и внутренних поставок. При этом импорт США снизился на 14 %, страны-экспортеры перенаправили товарные потоки в ЕС.

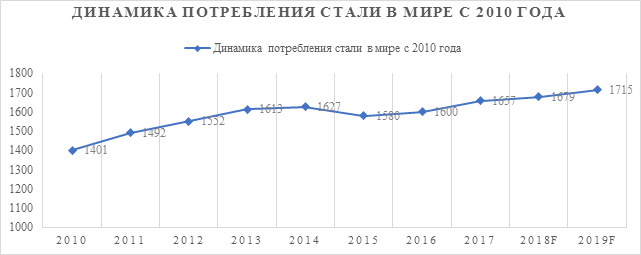

Импорт проката в ЕС увеличивается четвертый год подряд. Это связано и с ростом производства в регионе после экономического кризиса. При этом его объем в 2016 г. вырос более чем на 85% в сравнении с 2012 г., в то время как производство стали в Евросоюзе за тот же период уменьшилось на 4,2%. Потребление стали в неуклонно росло вплоть до 2015 года. Это наглядно видно на рисунке 3[1]. В 2015 году произошло снижение потребления на 3%, что на 0,2% превышает снижение мирового производства. С 2014 по 2015 год мировые объемы выплавки стали сократились до 1580 млн тонн, сокращение коснулось всех основных регионов-производителей.

Рис. 3. Динамика потребления стали в мире с 2010 года, млн. тонн [1]

Потребление стали в Китае, доля которого в мировом потреблении составляет порядка 45%, снизилось на 5,4%, до 672 млн т. Производство стали сократилось на 2,1%, до 803,8 млн т. Опережающее падение спроса привело к беспрецедентному росту экспорта из страны на 22%, до 112 млн т. Этот фактор, а также падение цен на сырье на фоне роста избыточных добывающих мощностей привели к падению цен и росту конкуренции. Ряд развитых стран инициировал торговые расследования против Китая для поддержки национальных производителей путем наложения антидопинговых пошлин, размер которых составляет от 5,1% до 64,9%. После кризисного периода в 2015 году потребление стало расти и уже в 2017 году превысило докризисный уровень 2014 года закрепившись на уровне 1657 млн тонн. Ожидается, что дальнейший рост ослабеет. Причины – разные и в том числе введенные пошлины США на импорт стали, квотирование в ЕС, замедление экономики стран еврозоны. 19 июля 2018 года Европейская комиссия ввела тарифные квоты на 26 видов стальной продукции для защиты внутреннего рынка от дешевого импорта в качестве мер защиты после повышения США пошлин на сталь и алюминий. Но, несмотря на все торговые войны, потребление стали в мире в 2019 году достигнет уровня 1715 млн тонн.

На основе вышеперечисленной информации можно сделать вывод, что рынок стали стабильно расширяется на протяжении последних 38 лет, причем тенденция развития по большей части заметна именно в развивающихся странах, особенно в Китае. На сегодняшний день это наиболее значимый игрок мирового рынка, имеющий рыночную долю около 50%, который несмотря на большие ограничения в собственных запасах железной руды, поддерживает цены собственной продукции значительно ниже общемировой. Вследствие этого ЕС уже ввел антидемпинговые пошлины после расследования ряда китайских и тайваньских компаний [2]. Размер тарифов варьируется от 5,1% до 64,9%. В 2017-2018 годах наблюдался общемировой рост производства стали – 5.3% до 1 689 млн тонн. Это произошло по оценкам экспертов рынка по причине экономического подъема в США, странах ЕС и азиатского региона. Но протекционистская политика США, фактически развязанные торговые войны ведут к стагнации на рынке.

В целом, мировой рынок черных металлов можно охарактеризовать, как зависимый от крупных игроков.

Хотя Россия и не является на сегодняшний день мировым лидером на рынке черных металлов, Россия - глобальный игрок, который занимает пятое место в мировом рейтинге по производству стали, по экспорту стальной продукции – четвертое место.

Для нашей страны металлургия является второй по значимости отраслью промышленности после нефтегазовой. По оценкам Минпромторга РФ в ВВП страны металлургия составила 4,7%, в промышленном производстве 12%, в экспорте – 14%. Кроме того, в качестве потребителя металлургия использует около двух процентов электроэнергии, а также 5,4% природного газа [4].

В Российской Федерации действующими являются более 25 тыс. организаций и предприятий, занятых в отрасли металлургии (в том числе предприятия, связанные с добычей и обработкой драгоценных металлов).

В металлургической отрасли можно отметить девять крупных корпораций, на долю которых приходится около 82% объема промышленного производства металлургического производства. Среди них ЕвразХолдинг, НЛМК, Северсталь, МТК, Мечел.

На сегодняшний день износ основных фондов объектов черной металлургии составляет 40%. Это почти на 15 процентов меньше, чем 15 лет назад. В результате этого российские предприятия обладают возможностями производить весь ассортимент продукции [5].

В настоящее время сложности для прогнозирования цен на сталь создает торговая политика США. После введения пошлин на сталь внутренние цены в США в 2017 году выросли более, чем на 25% выше мировых цен.

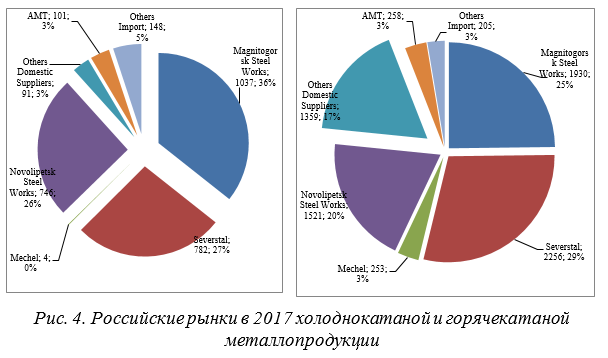

По итогам 2017 года индекс металлургического производства в России составил 96.4 %, однако если рассматривать отдельные виды продукции металлургического производства, можно увидеть, что некоторые из них закончили год с положительной динамикой. Наиболее значительный рост произошел в производстве проволоки (31.7%) и труб обсадных бесшовных (19.8%)[5]. Процентное соотношение долей рынка российских производителей и импорта проиллюстрировано на рисунке 4.

Российский металл востребован во всем мире При этом страны, конкурирующие с Россией на этом рынке, активно противоборствуют нашей продукции. Так, США регулярно применяют антидемпинговые пошлины на продукцию большой степени обработки российских металлургических компаний, относительно свободный доступ на рынок Северной Америки имеет только продукт небольшой степени обработки и лом черных металлов.

В 2018 году металлурги остались конкурентоспособными на международном рынке, а средняя загрузка металлургических мощностей превысила 80% [6].

Наибольшему риску снижения подвержен сегмент горячекатаного и холоднокатаного проката.

В 2014 году в российской экономике произошла значительная девальвация национальной валюты. Тогда же экспорт в РФ черных металлов значительно снизился. Ситуация с импортным металлопрокатом в РФ была еще более тяжелой. По сравнению с 2014 годом объем импортного металлопроката в 2015 году уменьшился на 27,3% и составил 9,7%.

Удивительным фактом стало то, что несмотря на резкий спад потребительского потенциала в 2015 сальдированный финансовый результат достиг исторического максимума в 572,4 млрд рублей, увеличившись более чем в 3 раза.

В целом, после внимательного анализа российского рынка черных металлов, можно сделать вывод, что, безусловно, отрасль переживает нестабильное время. На российских металлургах кризис общемирового рынка стали сказался неоднозначным образом, совпав с девальвацией национальной валюты и обострением политических отношений со многими странами. С одной стороны, сильно упал внутренний спрос на сталь в РФ, несколько сократился экспорт продукции, с другой – производители отметили рост конкурентоспособности за счет удорожания импортной продукции, получили максимальный за всю историю России сальдированный финансовый результат и почувствовали интерес со стороны иностранных инвесторов. Однако, металлургическое производство в России после оживления в 2017-2018 годах опять демонстрирует замедление, что связано со снижением потребления стали строительной отраслью, ввиду ее спада. Наиболее значимыми факторами для металлургии в России можно назвать политические факторы.

1. WSA Официальный сайт [Электронный ресурс] - Режим доступа: https://www.worldsteel.org/ (дата обращения 25.01.2019)

2. Official Journal of the European Community: Официальный сайт [Электронный ресурс] - Режим доступа: http://www.ojec.com/ (дата обращения 15.01.2019)

3. Приказ Минпромторга России от 05.05.2014 г. № 839 «Об утверждении Стратегии развития черной металлургии России на 2014-2020 годы и на перспективу до 2030 года и Стратегии развития цветной металлургии России на 2014-2020 годы и на перспективу до 2030 года». Доступ из справправовой системы «КонсультантПлюс»

4. РИА Рейтинг. Рейтинги и исследования [Электронный ресурс]. - Режим доступа: http://riarating.ru/infografika/20160412/630017058.html (дата обращения 16.01.2019)

5. Исследовательский центр компании «Делойт» в СНГ [Электронный ресурс] / Обзор рынка черной металлургии., 2018 - Электрон. дан.-Режим доступа:https://www2.deloitte.com/ru/ru/pages/manufacturing/articles/2017/overview-of-steel-and-iron-market-2017.html

6. S&P Global Platts: Официальный сайт [Электронный ресурс] - Режим доступа: http://www.platts.ru/ (дата обращения 16.01.2019)